不同银行及产品的利率差异分析

随着我国经济的快速发展,汽车已经成为人们生活中不可或缺的交通工具,而汽车金融贷款作为一种便捷的购车方式,越来越受到消费者的青睐,汽车金融贷的利息问题一直是消费者关注的焦点,本文将为您揭秘汽车金融贷的利息情况,帮助您了解不同银行及产品的利率差异。

汽车金融贷利息概述

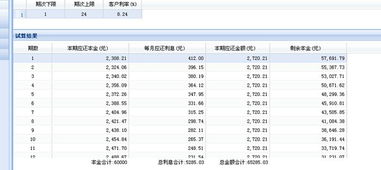

汽车金融贷利息是指借款人向金融机构贷款购买汽车时,需要支付给金融机构的利息费用,利息的计算方式通常有等额本息和等额本金两种,等额本息是指每月还款金额固定,其中本金和利息的比例逐渐变化;等额本金是指每月还款金额中的本金固定,利息逐渐减少。

不同银行汽车金融贷利率差异

国有银行

国有银行的汽车金融贷利率相对较高,一般在4.5%至6%之间,中国银行的汽车金融贷利率为5.98%,建设银行的汽车金融贷利率为5.75%,农业银行的汽车金融贷利率为5.95%。

城商行及股份制银行

城商行及股份制银行的汽车金融贷利率相对较低,一般在4%至5.5%之间,招商银行的汽车金融贷利率为4.98%,民生银行的汽车金融贷利率为5.2%,兴业银行的汽车金融贷利率为4.95%。

汽车金融公司

汽车金融公司的汽车金融贷利率相对较高,一般在5%至7%之间,平安银行的汽车金融贷利率为6.5%,广发银行的汽车金融贷利率为6.3%,华夏银行的汽车金融贷利率为6.8%。

影响汽车金融贷利率的因素

借款人信用状况

借款人的信用状况是影响汽车金融贷利率的重要因素,信用良好的借款人可以获得较低的利率,而信用状况较差的借款人则需要支付较高的利率。

贷款期限

贷款期限越长,利息费用越高,贷款期限越长,银行的风险越大,因此利率也会相应提高。

贷款金额

贷款金额越大,利息费用越高,这是因为银行需要承担更多的资金成本和风险。

贷款产品

不同银行和金融机构的贷款产品利率存在差异,一些银行可能会推出优惠利率的产品,吸引消费者。

如何降低汽车金融贷利息

选择合适的贷款产品

消费者在购车时,要综合考虑贷款产品的利率、还款方式、手续费等因素,选择适合自己的贷款产品。

提高信用评分

借款人可以通过按时还款、减少逾期记录等方式提高自己的信用评分,从而获得较低的利率。

购车时机

在购车时,可以关注银行和金融机构推出的优惠活动,选择在优惠期间购车,以降低利息费用。

汽车金融贷的利息是一个复杂的问题,涉及多个因素,消费者在购车时,要充分了解不同银行和产品的利率差异,选择适合自己的贷款方案,以降低购车成本,提高自身信用状况,合理规划贷款期限和金额,也是降低汽车金融贷利息的有效途径。